学生って何かとお金がかかる…。バイトの給料日まであと少し…。

なんとか給料日までお金を借りることができないだろうか?

そんな時は学生向けのカードローンがおすすめ!

今月はテストでなかなかバイトに入れなかった…

バイトの給料日までまだまだ先…何とか今日お金を用意しないといけないのに…!

何かと出費が多い学生。それでも何とかお金を工面しないといけななんてことも多いですよね。

そんな学生におすすめなのが、カードローンです。

契約した金額内であれば、いつでもコンビニなどでお金を借りることができるため、忙しい学生の味方です。

しかしカードローンといっても、学生が利用できるものが限られていることも多いのが現状。

また利用には審査に通過をしなくてはいけません。

今回は学生にもおすすめのカードローンの紹介や、審査において気を付けるポイントなどを徹底的に解説していきます。

- 最短30分で審査完了!即日融資も可!

- はじめての方なら最大30日間無利息!

- Web完結!郵送物一切なし!

- 実質年率

- 3.0%~18.0%

- 限度額

- 800万円

- 審査時間

- 最短30分

- 融資時間

- 最短1時間

学生がカードローンでお金を借りる方法3つ

カードローンといっても種類はさまざま。学生の場合は以下のカードローンでまとまったお金を借りられます。

■学生がカードローンでお金を借りる方法3つ

- 学生ローン

- 銀行カードローン

- 消費者金融系カードローン

それぞれのメリットとデメリットを解説します!

①学生ローン

| 学生ローンのメリット | 学生ローンのデメリット |

|---|---|

|

|

学生ローンとはその名の通り、学生に向けた金融機関のこと。

具体的な商品でいえば高田馬場にあるカレッヂ、アミーゴなどが該当しますね。

銀行カードローンや消費者金融系カードローンだと”満20歳以上”みたく年齢制限がありますが、学生ローンなど未成年から借りられるケースがあるのが大きな魅力。

アルバイトなどで稼いで安定した収入がないといけませんが、スピーディーに借りられたり親にはバレにくかったりと、使い勝手の良さもポイントです。

ただし金利が15.0%~18.0%ほどと高めですから、それだけ返済できる余裕がないといけません。

返済がちゃんとできないと自宅に郵送物が届き、親にバレてしまうかもしれません。きちんと適切に利用できるならば、学生ローンの利用をおすすめします。

その他学生ローンについては、以下の記事もチェックしてみくださいね。

②銀行カードローン

| 銀行カードローンのメリット | 銀行カードローンのデメリット |

|---|---|

|

|

みずほ銀行、三井住友銀行など、各銀行が提供する銀行カードローンもおすすめです。

大抵の銀行で提供していますから、その選択肢の多さがポイント。

なお金利は4.5%~18.0%ほど。他のカードローンに比べると、低金利で使い勝手の良い傾向にあります。

ですが審査で時間がかかるため申し込んだその日の借り入れができないのがネックなところ。

お急ぎならば他の学生ローン、消費者金融系のカードローンを使うほうがおすすめですね。

その他銀行カードローンについては、以下の記事もチェックしてみてくださいね。

③消費者金融系カードローン

| 消費者金融系カードローンのメリット | 消費者金融系カードローンのデメリット |

|---|---|

|

|

アイフル、プロミスなどの消費者金融が提供するカードローンもおすすめです。

こちらも年齢制限があって未成年は利用できませんが、申し込んだその日にお金を借りられるため、お急ぎの方にオススメです。

またショッピング・生活費・入院などと使い道は自由で、一定期間は無利息で利用できる商品もあります。

ただし金利はどのサービスでも高いため、返済能力がちゃんとないと利用は難しいです。

その他消費者金融系のカードローンについては、以下の記事もチェックしてみてくださいね。

学生なら消費者金融のカードローンがおすすめ

銀行カードローンや学生ローンなど、学生がお金を借りる方法はいくつかありました。

しかし、親や友達・バイト先にバレずに借り入れを利用したい…というのであれば、消費者金融のカードローンをおすすめします。

それではなぜ、学生には消費者金融系のカードローンが良いのでしょうか?

それは、学生でも家族や周りの人にバレずに利用できる点など、メリットが多いことがあげられます。

他にもいくつかメリットをチェックしていきましょう。

一つずつ解説していきます。

銀行よりも審査に通りやすい

消費者金融系のカードローンは、学生がお金を借りる方法の中でも特に審査に通りやすい商品です。

それではなぜ消費者金融のカードローンであれば、審査に通りやすいのでしょうか?

カードローンの審査の難易度には、金利の高さに秘密があります。

金利が高いほど審査の難易度が低い傾向にアリ

一般的に金利が高いほど審査難易度が低いとされており、反対に低金利のローンでは審査が厳しい傾向にあるのです。

金利が低い分、審査の基準を上げ、確実に返済を行う人物のみに融資を行う仕組みとなっています。

このように消費者金融系の金利は、銀行系と比較をしても高めに設定されていることがわかります。

つまり学生でも審査に通りやすいため、利用のハードルも低いと言えます。

審査が通りやすいこと以外にも、消費者金融系のカードローンにはいくつかのメリットがあります。

ローンを利用していることが親や友達にバレにくい

カードローンを利用していることは周りに知られたく無いもの。

特に家族や友人にカードローンの利用ががバレてしまうのは避けたいですよね。

消費者金融のカードローンは、他社のローンと比較をしても周りにバレにくいことが特徴の一でもあります。

銀行カードローンの場合、契約書類やローンカードの他に明細書などが自宅に郵送されることがあります。

郵送物は外側からはカードローンの書類であることは分からないように配慮がされています。

しかし万が一中身を空けられてしまった場合、ローンの利用を知られてしまうリスクもありますよね。

一方で消費者金融のカードローンでは、そもそも郵送物を無しにできたりと、周りにカードローンの利用がバレないように工夫がされています。

家族や友達には絶対にバレたくない…!という学生こそ、消費者金融のカードローンを進めたいです。

スマホアプリで管理・借り入れができる

プロミスのアプリローンやアイフル公式アプリなど、消費者金融では公式のアプリを配信しており、契約手続きや振込融資の利用など、全てスマホで利用が可能です。

さらにアプリ内で現在の契約状況や返済状況などもチェックができます。

スマホ内で簡単に管理ができ、「次の返済日はいつかな」「今どれくらい返済で来たのかな?」とチェックができるため、計画的に利用ができるため、安心して利用できますね。

無利息サービスなどお得な特典が充実

消費者金融系のカードローンでは、初回借り入れ時に期間限定で無利息サービスの利用ができます。

これは初めての借り入れに限り、決められた期間内は利息が発生しないサービスです。

例えばプロミスの場合、初回借り入れ日から30日間は無利息サービスが適用されます。仮に借入から30日以内に完済をすれば、返済額は借り入れをした元金だけで済むため、お得に融資を利用することができるのです。

消費者金融系のカードローン特有のサービスと言えるでしょう。

ちなみに大手消費者金融の無利息サービスの実施状況は、下記の通りです。

| 金利 | 限度額 | 融資スピード | 無利息サービス | |

|---|---|---|---|---|

| プロミス | 4.5%~17.8% | ~500万円 | 最短30分 | 初回借入の翌日より30日間無利息 |

| アイフル | 3.0%~18.0% | 1万円~800万円 | 最短即日 | 初回契約日から30日間の無利息 |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 | 最短即日 | × |

| レイクALSA | 4.5%~18.0% | 1万円以上~500万円 | WEBなら最短60分 | 初回のみ選べる3つの無利息サービス |

いわゆる大手消費者金融では、SMBCモビット以外で無利息サービスを利用できます。

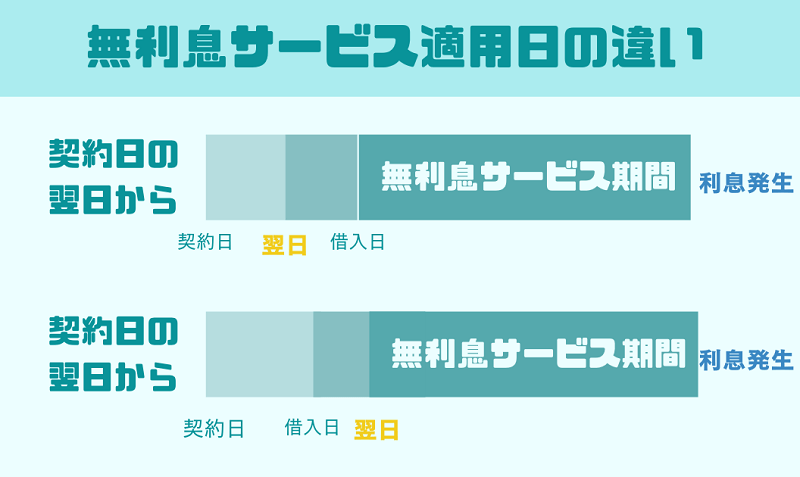

無利息サービス適用のタイミングに注意が必要

消費者金融の無利息サービスでは、カードローンによって期間適用のタイミングが異なります。

そのため利用する予定のカードローンのサービス内容をよく確認しておく必要があるでしょう。

ここで注意したいのは「借り入れ日」と「契約日」です。プロミスの場合、借り入れをしてから無利息サービスが適用されるのに対し、アイフルは契約日の翌日からの適用となります。

そのためアイフルでは、契約をしてすぐに借り入れを行わなかった場合、その期間は無利息サービスが無駄になってしまうデメリットがあります。

せっかく利用できるサービスを取りこぼさずに利用するためにも、このような注意点があることを留意しておきましょう。

即日融資も利用可能

消費者金融系のカードローンでは、即日融資を利用できるのも魅力の一つです。

大手消費者金融では最短即日に対応しており、審査申し込みをしたその日のうちに借り入れを利用することが可能です。

「サークルの部費の集金、今日までだったのに給料日まだまだ先なんだけど!」

「急に飲み会が決まったけど持ち合わせがない…!」

というような時でも、審査申し込みがスムーズに進めば最短1時間で借り入れを利用できるでしょう。

銀行カードローンでは即日融資ができない

現在銀行カードローンでは、即日融資を行っていません。

以前は銀行カードローンでに即日融資を行っていましたが、2018年ごろ自己破産者の増加などの影響から、銀行系カードローンでの即日融資の自粛が行われることになりました。

現在は保証会社に審査を委任しているほか、審査ステップに警視庁へのデータベースの照会などが行われ、より審査が厳格化されています。その影響もあり、最短でも翌営業日でないと融資を受けられないのです。

急いでいる時は消費者金融の即日融資を利用しましょう。

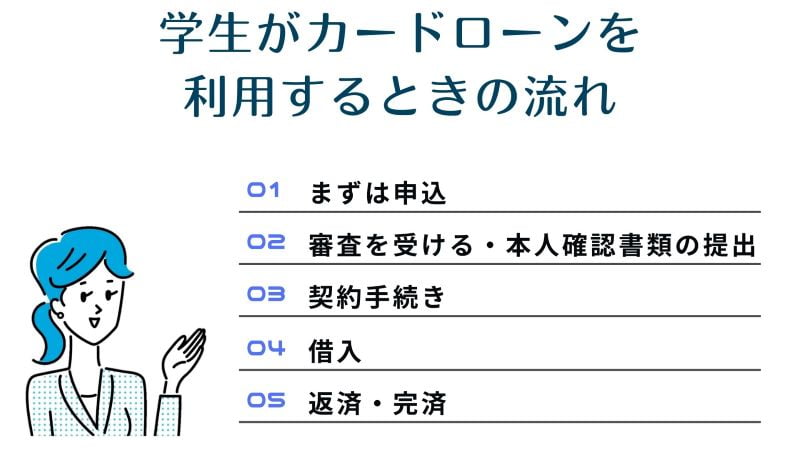

学生がカードローンを利用する時の流れ【5STEP】

では学生でカードローンを利用すると、どんな流れで申込~借入ができるのか。具体的には以下の通りです。

<学生がカードローンを利用する時の流れ>

- まずは申込

- 審査を受ける・本人確認書類の提出

- 契約手続き

- 借入

- 返済・完済

1つずつ見ていきましょう!

STEP①まずは申込

カードローンでお金を借りるには、まずサービスへの申込が必要です。

Webや電話、郵送などからご自分に合った方法で申し込んでくださいね。

<各カードローン会社ごとの申込方法>

| カードローン名 | 申込方法 |

|---|---|

| プロミス | Web・電話・店舗・郵送・自動契約機 |

| アイフル | Web・電話・アプリ・無人店舗 |

| SMBCモビット | Web・電話・郵送・ローン契約機 |

| レイクALSA | Web・電話・自動契約機 |

| ダイレクトワン | Web・電話・店頭窓口 |

なお申込の際は各サービスの公式ページにて、必要情報を入力してください。

<入力する情報>

- 氏名

- 年齢

- 住所

- 年収

- 勤務先

- 他社借入情報

上記情報は、可能な限り正確に入力しましょう。特に年収や他社借入情報は、実際との差が大きいと審査に通らないおそれがあります。

STEP②審査を受ける・本人確認書類の提出

担当者による審査を受けます。このとき、借入希望額にかかわらず本人確認書類の提出が必要です。

<提出可能な主な本人確認書類>

- 運転免許証or運転経歴証明書

- 住民基本台帳カード

- 個人番号カード(表面のみ提出)

- 在留カード

- 特別永住者証明書

- 各種保険証

- パスポート(所持人記入欄のあるもの)

- 国民年金手帳

- 母子健康手帳

- 住民票

- 戸籍謄本

- 住民票記載事項証明書

また借入希望額が50万円を超える場合や、他社との借入総額が100万円を超える場合は「収入証明書類」の提出も必要です。

<提出可能な主な収入証明書類>

- 源泉徴収票

- 給与明細書

- 確定申告書など

なお必要な上記書類については多少異なる部分があるため、各カードローン会社のページも確認しましょう。

審査結果はメール・電話で教えてくれますよ!

STEP③契約手続き

審査に無事通ったら、次は契約の段階に入ります。

Web、アプリ、自動契約機などご自分に合った方法で手続きを進めましょう。

STEP④借入

契約も完了したら、いよいよ各カードローンでの借入ができます。各会社ごとでの、指定の方法で借りてくださいね。

<各カードローン会社ごとの借入方法>

| カードローン名 | 借入方法 |

|---|---|

| プロミス | 振込、提携ATM、プロミスATM、プロミスコール(電話)、店頭窓口 |

| アイフル | 振込、提携ATM、アイフルATM、スマホアプリ |

| SMBCモビット | 振込、提携ATM |

| レイクALSA | 振込、提携ATM、セブン銀行ATM、新生銀行カードローンATM、電話、自動契約機 |

| ダイレクトワン | ATM、銀行振込、店頭窓口 |

STEP⑤返済・完済

お金を借りた以上は、もちろん返済も必要です。各カードローン会社ごとの返済方法も押さえ、着実に返済を進めてくださいね。

<各カードローン会社ごとの返済方法>

| カードローン名 | 返済方法 |

|---|---|

| プロミス | 提携ATM、プロミスATM、Web、店頭窓口、口座振替、コンビニのマルチメディア端末 |

| アイフル | 提携ATM、アイフルATM、スマホアプリ、コンビニ、振込、口座振替 |

| SMBCモビット | 提携ATM、口座振替、Web、振込、Vポイント |

| レイクALSA | 提携ATM、新生銀行カードローンATM、自動引落、振込 |

| ダイレクトワン | 提携ATM、店頭窓口、振込 |

カードローンの審査基準は?

カードローンを利用するには、審査に通過しないといけません。

利用するローン会社が定める審査基準をクリアしないといけませんが、そもそもどのような基準で審査が進められていくのでしょうか。

基本的に消費者金融では、貸金業法という法律に基づいて審査が行われます。

各金融機関ごとに詳細の審査基準が異なるケースがありますが、基本的なところが同じ条件となります。

ここでは、学生がカードローンの審査でチェックされるポイントを紹介していきます。

収入情報(返済能力)

消費者金融の申し込み概要などをチェックしてみると、申し込み条件に「安定した収入があること」と明記されていることが多いです。

そのため審査時には、申し込み者に安定した収入があるかを収入情報を元にチェックをします。

特に消費者金融では、無職の人はローン申し込みを行うことができません。本人収入が無いと返済能力が無いと判断されるため、金融機関としても融資を行うことができないのです。

しかし消費者金融などのカードローンでは、アルバイトやパートであっても申し込みが可能です。

そのため学生の場合は、本人にアルバイトなどの収入があれば申し込み条件をクリアできます。

収入情報でチェックされる項目

ただアルバイトなど収入があればOKというわけではありません。消費者金融の収入情報では、

その収入の安定性もチェックをします。

それでは安定性とはどのような基準を元に審査を行うのでしょうか?

審査における収入情報のチェックは、下記の項目を元に相対的に評価が行われます。

| 収入額 | 高ければいいというわけでは無い |

|---|---|

| 収入形態 | 固定給など毎月一定の収入が苦であると評価が高い。歩合給やシフトで変動する場合は安定が低いとされる |

| 雇用形態 | 公務員・正社員などより安定性が高いと評価が高くなる |

| 勤続年数 | 勤続年数が長いほど安定性の評価が高くなる |

上記のように、収入情報のそれぞれの項目から総合的にチェックを行い、安定性を評価します。

ここで注意をしたいのが、年収が高いからと審査で有利になるというわけでは無いことです。ここで重視されるポイントは「収入が安定しているか」に重きが置かれます。

例えば下記のようなケースの場合、どちらの方が安定性が高いと評価されるのでしょうか?

Aさん:年収330万円、正社員、勤続年数2年、固定給

Bさん:年収350万円、正社員、勤続年数2年、歩合給

上記の場合、Aさんの方が『収入が安定している』と評価され、審査に通りやすくなります。

二人とも正社員で勤続年数は同じスペックです。

Bさんの方が若干年収が高いことから、Bさんの方が評価が高いのではないか?と感じますよね。

しかしここでは給与形態に注目をしましょう。

カードローンの審査において、収入の安定性を最も重視がされます。

歩合給であると、高給であったとしても売り上げによっては収入が下がってしまい、返済が難しくなるリスクがあります。

そうなると、返済額を回収できなくなってしまうでしょう。

一報でAさんは固定給のため、毎月の収入額は一定です。会社を退職しない限り収入源が絶たれることはないため、安定性が高いと評価されるのです。

信用情報

収入情報と併せて、申し込み者の信用情報もチェックがされます。

信用情報とは、これまでのローンの申し込み・利用の履歴が記録されているものです。

審査時にはCIC(CREDIT INFORMATION CENTER)と呼ばれる個人信用情報機関に問い合わせを行い、利用者の信用力をチェックします。

【信用情報で確認できるもの】

| 項目 | 内容 | チェックされる項目 |

|---|---|---|

| クレジット情報 | CICに加盟するクレジット会社等と契約した、クレジットやローン等の契約内容や支払状況、残高などの情報です。 | 契約した会社名/氏名/生年月日/電話番号/契約の内容/契約年月日/契約額/請求された額/入金した額/残高/返済の状況/入金の状況 |

| 申込情報 | 新規にクレジットやローン等を申し込んだ際に、CICに加盟するクレジット会社等が支払能力を調査するために確認した情報です。 | 申し込んだ会社名/氏名/生年月日/電話番号/確認した日/契約予定額/申し込んだ商品の内容など |

| 利用記録 | CICに加盟するクレジット会社等が、クレジットやローン等の利用途上などにおける審査のために、信用情報を確認した記録です。 | 利用した会社名/氏名/生年月日/電話番号/確認した日/確認した目的など |

| 参考情報 | CICが独自に収集した情報で、ご本人がCICに申告した情報や日本貸金業協会から登録を依頼された情報です。 | 氏名/生年月日/電話番号/申告した内容/コメントなど |

出典:CREDIT INFORMATION CENTER『情報開示とは』

問題を起こしていると『異動』となり審査に落ちてしまう

過去にローンやクレジットカードの利用の中で、問題を起こしていると、信用情報に『異動』情報として記録が残ります。

このような状態は金融事故とも呼ばれます。一度金融事故を起こすと、5年間は記録が残り続けます。

過去に金融事故を起こしていると、また同じ事故を起こすのではないかと懸念があり、審査に通過することができません。

現在の金融機関の利用状況など

消費者金融のカードローンでは、総量規制という決まりがあります。

総量規制とは、カードローンの借入額の制限に関する法律です。

借金の上限金額は年収の3分の1までと決まっており、貸金業法の下で運営をしている金融機関では、この金額を超えて融資を行うことができません。

学生にもおすすめのカードローン

消費者金融系のカードローンはいくつかあります。特に学生にも使いやすいカードローンにはどのような商品があるのでしょうか。

またカードローンは一見すると同じようなサービス内容のものが多いようにも感じますが、よくチェックしてみると細かい内容が異なることも。

よりカードローンを使いこなしていくのであれば、自分に合った商品を利用することが大切です。

ここでは消費者金融系のカードローンのなかでそれぞれおすすめの商品や、特徴などをご紹介していきます。

<学生におすすめの消費者金融系カードローン>

| サービス名 | 金利 | 利用限度額 | 融資時間 | 申込方法 | 借入方法 |

|---|---|---|---|---|---|

| プロミス | 4.5%~17.8% | 1万円~500万円 | 最短即日 | Web・電話・店舗・郵送・自動契約機 | 振込、提携ATM、プロミスATM、プロミスコール(電話)、店頭窓口 |

| アイフル | 3.0%~18.0% | 1万円~800万円 | 最短即日 | Web・電話・アプリ・無人店舗 | 振込、提携ATM、アイフルATM、スマホアプリ |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 | 最短即日 | Web・電話・郵送・ローン契約機 | 振込、提携ATM |

| レイクALSA | 4.5%~18.0% | 1万円~500万円 | 最短即日 | Web・電話・自動契約機 | 振込、提携ATM、セブン銀行ATM、新生銀行カードローンATM、電話、自動契約機 |

| ダイレクトワン | 4.9%~18.0% | 1万円~300万円 | 最短即日 | Web・電話・店頭窓口 | ATM、銀行振込、店頭窓口 |

②プロミス

| 金利 | 4.5%~17.8% |

|---|---|

| 利用限度額 | ~500万円 |

| 融資時間 | 最短即日 |

| 申し込み方法 | WEB・郵送・電話・ローン契約機 |

| 借り入れ方法 | ATM・口座振り込み |

| 必要書類 | 本人確認書類・(WEB完結申し込みの場合、各種保険証) |

- 即日融資に対応で今日借りられる

- WEB完結申し込みで周りにバレない

- 初回借入日の翌日から30日間の無利息サービス

学生にもおすすめしたい消費者金融のカードローン、一つ目はプロミスです。

即日融資にも対応しており、今日中にお金を借りたい人にもピッタリのサービスです。

またWEB完結申し込みにも対応しており、自宅に郵送物が届く心配はありません。契約手続きや管理は、プロミスの公式アプリ『アプリローン』で行うことができ、周りにバレる心配をせずに利用ができます。

\WEBなら最短30分で借り入れ可能!/

③アイフル

| 金利 | 3.0%~18.0% |

|---|---|

| 利用限度額 | 1万円~800万円 |

| 融資時間 | 最短即日 |

| 申し込み方法 | WEB・郵送・電話・ローン契約機 |

| 借り入れ方法 | ATM・口座振り込み |

| 必要書類 | 本人確認書類・(WEB完結申し込みの場合、各種保険証) |

- 最短即日融資に対応

- 30日間の無利息サービスも充実

- コールセンターの対応が丁寧

- 独立系のため独自の審査基準が期待できる

アイフルも学生にオススメしたい消費者金融です。

最短即日融資に対応・30日間の無利息サービスはもちろんのこと、アイフルでは特に「コールセンターの対応が丁寧」と評判です。

「カードローンを利用したいけど、何かと不安なことんも多い…」

「利用前に相談に乗ってもらうことは可能なのかな?」

このように初めてのカードローン利用で不安な人でも、アイフルから手厚いサポートを受けることができます。

\柔軟な審査で話題!今日借りるならアイフル/

④SMBCモビット

| 金利 | 3.0%~18.0% |

|---|---|

| 利用限度額 | 1万円~800万円 |

| 融資時間 | 最短即日※ |

| 申し込み方法 | WEB・郵送・電話・ローン契約機 |

| 借り入れ方法 | ATM・口座振り込み |

| 必要書類 | 本人確認書類・(WEB完結申し込みの場合、各種保険証) |

- 最短即日融資※の利用が可能

- WEB完結申し込みで郵送物がなしに

- 条件を満たせば電話連絡を無しにもできる

SMBCモビットは大手消費者金融カードローンのなかで唯一、Web完結申込時に電話連絡を無しにすることができます。

カードローンの審査時には、本人確認の連絡と勤務先への在籍確認の電話連絡が行われます。

通常この電話連絡での確認ができないと審査に通過することができないのですが、SMBCモビットの場合、WEB完結申込の条件を満たせば、審査時の電話連絡を無しにすることが可能です。

電話での連絡を無しにしたい…という人は、SMBCモビットの利用がおススメです。

\Web完結申込で電話連絡なし!/

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

⑤レイクALSA

| 金利 | 4.5%~18.0% |

|---|---|

| 利用限度額 | 1万円以上~500万円以内 |

| 融資時間 | 最短即日 |

| 申し込み方法 | WEB・郵送・電話・ローン契約機 |

| 借り入れ方法 | ATM・口座振り込み |

| 必要書類 | 本人確認書類・(WEB完結申し込みの場合、各種保険証) |

- 即日融資OK!

- WEB申し込みなら最短60分!

- 選べる3つの無利息特典あり!※条件アリ

レイクALSAもおすすめのカードローンです。即日融資の利用はもちろんのこと、WEBからの申し込みなら最短60分でお借り入れが叶います。

またレイクALSAは、選べる3つの無利息特典も魅力です。初回借り入れ時には3つの無利息特典から選ぶことができます。

契約内容によって選択肢が異なりますが、人によっては最大180日間の無利息サービスの利用が可能となります。

お得に利用したい!という人にはおすすめの消費者金融です。

⑥ダイレクトワン

| 金利 | 3.0%~18.0% |

|---|---|

| 利用限度額 | 1万円~800万円 |

| 融資時間 | 最短即日 |

| 申し込み方法 | WEB・郵送・電話・ローン契約機 |

| 借り入れ方法 | ATM・口座振り込み |

| 必要書類 | 本人確認書類・(WEB完結申し込みの場合、各種保険証) |

- 審査が甘いカードローンと言えばダイレクトワン

- 即日融資にも対応

- 初回利用時は55日間の無利息サービスもアリ

スルガ銀行系列のカードローン、ダイレクトワンはカードローンの中でも特に審査基準が甘いとされているカードローンです。

「審査に通過できるか不安…」「他社では断られてしまった…」という人でも、審査に通ることができたという口コミも多く、審査に不安がある人でも安心して利用することができるでしょう。

またダイレクトワンでも、初回借入時に55日間の無利息サービスを利用することができます。なお約2カ月弱は利息が発生せずお得に借り入れを利用できるのも、嬉しいポイントですね。

学生がカードローンの審査に落ちてしまう原因とは?

カードローンの審査基準を満たしていても、審査に落ちてしまうことがあります。

審査基準を満たしているのにも関わらず、審査に落ちてしまうのは何故なのでしょうか?

しかしカードローンの審査に落ちてしまう人には、ある共通した原因が隠されています。

カードローンの審査に確実に通過するためにも、ここでは学生がカードローンの審査に落ちとなってしまいやすい原因をご紹介していきます。

一つ一つの原因をチェックしていきましょう。

アルバイトなどの収入がない

消費者金融のカードローンでは、申し込み者本人に収入が無いと、ローンに申し込むことができません。

つまり無職の人は、カードローンで融資を行っても、返済のための収入源がないとされてしまい、審査に通過させることができないのです。

学生の場合、本人がアルバイトなどの収入があれば消費者金融に申し込むことは可能です。

しかし仕送りやお小遣いは収入とみなされないため、カードローンの利用ができないため注意が必要でしょう。

信用情報に傷がついている

過去に長期的な返済延滞や債務整理などを起こしており、信用情報に傷がついていると、審査に通過することができません。

一度でも金融事故を起こした場合、その事故の状が改善されてから(返済が完了、債務整理が解決)5年もしくは10年間は、信用情報に『異動』情報として記録が残り続けます。

審査担当者としても、信用情報に事故情報が記録されている人に融資を行うのはリスクが高いため、異動情報がついている時点で審査に通過することはありません。

スマホの分割払いを滞納したことがある

学生にありがちなのが、スマホの本体代を分割払いにしている際に、支払いを滞納してしまうことです。

スマートフォンの本体代を分割払いで購入をして、毎月の利用料金と一緒に支払いを行う人も多いのではないでしょうか?

この際に毎月の利用料金の支払いが遅れてたり、滞納してしまうと、金融事故として扱われてしまうことがあります。

金融事故扱いとなると信用情報に記録がついてしまい、その滞納状態などが改善されてから5年間は新規のローン申し込みができなくなってしまうのです。いわゆるブラック状態となります。

学生の時にたまたま支払いを忘れてしまい、知らず知らずのうちにブラック状態になっていた…なんて人もすくなからずいます。

ローンを組んでいる実感がないスマホの分割払いが時には大きな落とし穴となってしまうこともあるのです。分割払いをしている人は、支払いが遅れないように気を付けましょう。

この場合、大手消費者金融の審査に通過することはまず難しいでしょう。

信用情報は自分でも照会ができる

個人のローンの利用・申し込み履歴を記録している信用情報は、自分自身でも確認をすることが可能です。

万が一、心当たりがある場合はカードローン申し込み前に自分の信用情報をチェックしてみると良いでしょう。

⇒信用情報機関とは?自分の信用情報を開示請求する方法はあるのか

借入金額が総量規制を超えている

審査申し込み時に、借入希望額が年収の3分の1を超えて申し込みをしていると審査に通過することができません。(これを総量規制と呼びます。)

消費者金融では、貸金業法という決まりに則って融資を行っています。

貸金業法は、借りすぎ・貸しすぎを防ぐための法律であり、貸金業者として運営を行っていく以上、この法律に遵守して運営を行っていく必要があります。

貸金業法を違反して融資をおこなってしまうと、法律違反となってしまいます。そのため、貸金業者としても、年収の3分の1以上の金額を融資することができないのです。

⇒総量規制とは?総量規制対象外で即日融資に対応しているカードローン

学生はできるだけ少ない金額で申し込む

学生の場合も同様に、アルバイトなどの年収の3分の1を上限に申し込むようにしましょう。

また総量規制を超えなければ、必ずしも借りられるというわけではありません。

あくまでも総量規制は上限の金額であり、審査基準において他の項目で安定性が足りないと判断されると、審査落ちとなってしまいます。

学生でも確実にカードローンの審査に通過するためには、借入希望額を最低限に抑えるようにしましょう。

申し込み時に入力不備があった

審査申し込み時に入力情報に不備があった際も注意が必要です。

申告が必要な情報が申告されていなかったり漏れが発覚すると、確認に時間がかかってしまいます。また場合によって、申告された情報では十分な判断ができなかったとされ、審査落ちとなってしまうリスクもあります。

- 記入が必要なところは漏れなくすべて埋める

- 申し込み時はできるだけ空白が無いように気を付ける

申込みフォームの入力ミスで審査落ちとなってしまうのは大変もったいないです。入力漏れが内容にしっかりと確認をしてから申し込むようにしましょう。

虚偽の申告は一発で審査落ちとなってしまう

カードローンの審査に通りたいからと虚偽の申告をしてしまう人がいます。

カードローンでは申し込み者の返済能力の他にも、信用力もチェックしています。

そのため虚偽の申告が発覚した時点で、その申し込み者には信用性が無いと判断されてしまい、審査落ちの対象となってしまいます。

審査時には信用情報や身分証の提出、本人確認や在籍確認の電話など、様々な要素から審査が進められていきます。

「ちょっと情報を持ったくらいでバレやしないだろう」と高をくくっても、審査のどこかで必ずバレてしまいます。

カードローンの審査は各項目を相対的に見て審査をすすめていきます。一つの要素で審査落ちとなることは極めて低いでしょう。

少しでも審査に通るようにしたい気持ちもわからなくはないですが、虚偽の申告をしてもどこかで確実にバレてしまいます。正直に申し込みをしましょう。

在籍確認ができなかった

カードローンの審査では、最後に勤務先への在籍確認が行われます。

申告された勤務先に本当に在籍しているのかを確認するために、連絡を入れる必要があります。この確認がとれないと審査に通過することができません。

電話連絡は審査担当者の個人名でおこなわれる

バイト先に電話連絡が入るなんて無理…!バイト先の人にカードローンを使ていることがバレちゃうじゃん!

在籍確認では、審査担当者の個人名で電話連絡が入ります。

また第三者にカードローンの利用の事実を漏らしてはいけない、という決まりになっているため、在籍確認の電話でバレてしまうことはまずありません。

他にも、本人が電話対応をできなくても、対応をした同僚から「まだ出勤していませんね」「本日はお休みを貰っています」など『在籍の事実がわかる回答』が得られれば、その時点で在籍確認が完了します。

しかしアルバイトの場合、「飲食で働いているから、自分宛ての電話がかかってくることなんてない…」「個人情報の取り扱いにきびしくて、個人あての電話は対応できない」というようにうまく対応できないケースもありますね。

この場合は正常に在籍確認が完了しない可能性があるため、審査申し込みをしてすぐに、申し込んだカードローンに電話連絡をしましょう。

所在の確認のため勤務先へ電話連絡だけ行い、追加の書類(昨年度の源泉徴収票や直近の給料明細)などの提出で対応をしてもらえることがあります。

審査担当者によっても対応が異なってくるため、詳しくは利用のカードローンに問い合わせましょう。

⇒電話なしで利用できるキャッシングなんてある?電話なしで即日融資を受けたい!

学生がカードローンを利用する時のよくある質問

カードローンは本当に親や友達にバレないのか?

収入が無い申し込めないって書いてあるけど、奨学金や仕送りだけだと申し込みできない?

など、気になるポイントがいくつかありますね。

ここでは、学生がカードローンを利用時によくある疑問をまとめました。

- 親や学校にバレないのか?

- 内定先にバレない?

- 仕送りや奨学金だけの収入でも申し込める?

- 身分証は学生証でも可能か

一つずつ解説していきます!

親や学校にバレないのか?

カードローンを利用しても、親やは学校に連絡がいくことはありません。

カードローンは20歳以上からの契約となり、自分名義で契約を行います。そのため、保護者などへ連絡を行う必要もないため、カードローンからの連絡でバレることはないでしょう。

学生が周りの人にカードローンの利用がバレてしまうケース

それではカードローンの利用が親や周りの人にバレてしまった人は、どのような理由が原因でバレてしまったのでしょうか?

具体的には、下記のような原因から、周りの人にバレてしまうケースが多いです。

- 自分から周りの人に利用していることを話した

- 契約書などを郵送に設定し、家族に見られてしまった

- 消費者金融の店舗に入っていくところを見られてしまった

- 返済延滞をして督促の電話がかかってきた

- 督促の郵送物が届いた

2,3に関しては、申し込み時にWEB完結申し込みを利用しましょう。

スマホやPCで契約・書類の確認などを選択すれば、周りにバレる心配がありません。

4,5つ目の場合、返済延滞が確認されると、まずは電話連絡が入ります。申告している携帯電話番号や自宅の番号に連絡が来ます。

電話連絡で確認が取れない場合、次に登録住所に督促状が届いてしまいます。家族に督促状を見られてしまうと確実にバレてしまうため、絶対にバレたくないのであれば絶対に返済延滞をしないように心がけましょう。

また返済が遅れてしまうことが事前にわかっているのであれば、先にその旨をコールセンターに連絡を入れましょう。

事情を話して、いつまでに返済ができるかを伝えれば、指定した日までは連絡をせずに待ってもらえます。どうしても返済ができない場合は、先回りをして対策をしておきましょう。

内定先にバレない?

就職活動で思ったよりもお金がかかってしまい、カードローンを利用する学生も少なくありません。

しかしカードローンを利用したことで、内定に影響がないかも気になりますよね。

基本的には、普通に利用している分には勤務先や内定先にカードローンの利用の事実が伝わることはありません。

そもそもローンの利用の事実を第3社にもらしてはいけないことになっているため、カードローン会社から周りに連絡を行うことはまずありません。

しかし返済延滞などを起こし信用情報に傷がついている人の場青、志望業界によっては内定先にも影響を及ぼすことがあります。

金融業界など融資を事業としている場合、社員の信用情報をチェックすることがあります。状況によってはネガティブな影響を及ぼすことがあるでしょう。

将来金融業系への就職を考えている人は特に慎重に利用を進める必要があるでしょう。しかし普通に利用をする分には問題ないため、そこまで心配をする必要はありません。

仕送りや奨学金だけの収入でも申し込める?

カードローンでは申し込み時に本人の収入が無いと、申し込み資格を満たしません。アルバイトなどの収入があれば大丈夫です。

しかしアルバイトなどをしておらず、収入源が家族からの仕送りや奨学金だけの場合、カードローンの申し込みは可能でしょうか。

結論から申しますと、奨学金や仕送りでは収入とみなされないため、カードローンを利用することができません。

学生の場合、アルバイトでも収入として認められるため、どうしてもカードローンを利用したいのであれば、バイト見つけてしまったほうが良いでしょう。

身分証は学生証でも可能か

カードローンの申し込み時には、身分証明書の提出が必要となります。

学生の場合、学生証を使って申し込みをできるかが気になるところです。

しかし学生証は身分証として認められないため、利用することができません。カードローンの審査時には、運転免許証やパスポート、マイナンバーカードなどの顔写真がついている公的な身分証か、保険証・年金手帳などの指定の身分証を複数提出する必要があります。

細かい指定はカードローンによって異なるため、申し込み前にチェックを行うようにしましょう。

学生がカードローンを利用する際の注意点

カードローンは、限度額以内であればいつでも現金が借りられるメリットがある反面、計画的に使わないといけません。計画的に使わないと、のちのち後悔しかねないでしょう。

ここでは、学生がカードローンを利用する際に注意しておきたいポイントを解説していきます。

信用情報に傷がつくと将来ローンが組めなくなる

返済おくれや、返済ができなくなってしまった場合、信用情報に記録がついてしまうことは分かりました。

しかし信用情報に記録がつくと、どのようなリスクがあるのでしょうか?

具体的には、将来住宅ローンが組めない・スマホの分割払いなどが利用できない・クレジットカードなどが作れないなどのリスクが生じます。

結婚してマイホームを買おうと思っても、学生時代に作ったローンで信用情報に傷がついており、審査に通過できなかった…なんてことも少なくありません。

また一人暮らしなどで賃貸を借りる際にも、保証会社がCIC(個人信用情報機関)であると、学生の時の信用情報のキズが残っており、賃貸契約ができない・保証人を立てないといけない、なんてこともでてきます。

特に都心は保証会社契約必須のところも増えてきているので、一人暮らしをしたくてもなかなか家を貸してもらえない…なんてことになりかねないのです。

気軽に借りれる反面、返済できなかった時の代償が大きいと言えるでしょう。無暗に利用するのではなく、計画的に利用をしましょう。

就職活動に影響を及ぼすことがある

カードローンを利用するときの注意点として、就職活動に影響を及ぼす可能性があるということを覚えておきましょう。

返済期日をしっかり守り、正しい利用方法でカードローンを使用していれば何も問題ありません。

ただ、きちんと返済をしなかった場合や消費者金融とトラブルになった場合は、企業からの信用は無くなります。

借りたお金を返済せずに訴訟などを起こされてしまった場合は、大きく就職活動に影響を与えるでしょう。

このようにカードローンの影響力は高いため、「ただお金の返済が遅れてしまった」と安易に考えるのは危険です。

特に金融業界に勤めたいと考えている人は、信用情報を傷つけないことが大切になってきます。

正しく利用すれば便利なカードローン。

学生がカードローンを利用する際の注意点をしっかりと理解したうえで、カードローンを利用するようにしてくださいね。

学生でカードローンが利用できない時の対処法

学生でカードローン利用できない人もいるのではないでしょうか?

そのような人たちのために対処法をまとめました。

- クレジットカードのキャッシング枠を使う

- 奨学金を使う

- 郵便局の担保自動貸付を使う

では順番に見ていきましょう。

クレジットカードのキャッシング枠を使う

どうしても融資を受けたいという人はクレジットカードのキャッシング枠を使うことをおすすめします。

クレジットカードにはキャッシング枠があるものも存在します。

自身のクレジットカードはキャッシング枠が設定されているのかを確認しておくようにしましょう。

もし、キャッシング枠の設定がない場合は、設定する必要があります。

キャッシング枠には上限があるため、いくらでも融資を受けられるという訳ではありません。

ショッピング枠を利用すればするほどキャッシングで利用できる額が少なくなるということを覚えておいてください。

また、クレジットカードのキャッシング枠を利用するときの注意点として、金利が高いといわれています。

なるべく長期的返済は避けて、短期間で返済できるように心がけましょう!

奨学金を使う

学費の支払いでカードローンを利用したいと考えている人は奨学金を利用することをおすすめします。

奨学金は消費者金融に比べて金利が安いため、安心してお金を借りることが可能です。

また、経済的に安定している社会人になってから返済が始まるため、返済の負担も少ないという魅力があります。

他にも給付型の奨学金を受けることができれば、返済する必要がないというメリットも。

ただし、奨学金は申し込みから審査までに時間がかかります。

そのため、すぐに融資を受けたいと考えている人にとっては不向きといえます。

また奨学金は審査が厳しく、保証人や連帯保証人が必要です。

給付型奨学金の場合、返済が不要という点から人気があり倍率が高く誰でも奨学金を借りることができるという訳ではありません。

このように奨学金にはさまざまな魅力がありますが、人によってはデメリットとなってしまう要因もいくつかあります。

奨学金は自分に合っているものなのかを確認してから申し込むようにしてくださいね。

郵便局の担保自動貸付を使う

郵便局の担保自動貸付で融資を受けることが可能です。

郵便局の担保自動貸付とは、ゆうちょでお金を貯めている人であれば、誰でも利用できます。

郵便局に担保があるため、審査をする必要がなく、収入がない学生であっても利用ができるというポイントがあげられます。

また郵便局の営業時間内であれば即日融資にも対応しているため、今すぐ融資を受けたいと考えている人にはぴったりですよ。

他にも低金利で融資を受けられるため、さまざまなメリットがある融資方法の1つといえるでしょう。

ただし、利用条件として担保が必要になるということがあげられます。

担保があればだれでも利用が可能ということでしたが、収入のない学生が担保を用意するのは現実的に難しい話です。

もし、担保が用意できるのであれば、魅力的な融資方法なため積極的に活用していきましょう!

学生でもカードローンは使える!ただ、ご利用は計画的に

学生がお金を借りる方法には、消費者金融のカードローン、銀行カードローン、学生ローンがあることがわかりました。

借りやすさや利便性を考慮するのであれば、消費者金融のカードローンがダントツでおすすめです。

しかし利用には審査に通過する必要があります。必ず審査に通過するためにも、審査基準や審査に落ちてしまう理由もチェックしておき、万全の体制で申し込みに臨みましょう。

またカードローンではその借りやすさから、万が一でも返済が困難になってしまったときのリスクがあることを頭に入れておく必要があります。

しかし、しっかりよく考えた上で借りる分には、とても利用しやすい商品でもあるのです。リスクもしっかりと踏まえた上で、計画的に利用をしていきましょう。